● 一見「コップの中の嵐」に過ぎないソフトウェア株軒並み安だが……

各年末から現在まで、過去数年間好調を維持してきた米株市場で波乱が続いています。

通常1ヵ月2回の刊行としている『増田悦佐の世界情勢を読む』ですが、今月は3回刊行とし、現在お読みいただいているこの号はペイウォールを設けず、どなたにも最後までお読みいただけるようにしました。

「きっちりとしたデータにもとづいて、これだけの内容の分析を毎月2回読めるのであれば購読しよう」とおっしゃっる方が少しでも増えていただけるように、これまで刊行してきた各号とほぼ同様の資料を揃え、ほぼ同様の文章量で書いておりますので、最後までお読みいただければ幸いです。

さて、本題のソフトウェア業界危機ですが文字通りの大波乱で、とくに開発したアプリを売りきるタイプの業者ではなく、さまざまな企業の厄介で手間のかかる業務を代行するSoftware as a Service(SaaS)を本業とする各社が軒並み安となっています。

なお、この全面安を招いたのは、クロード・ソネットという生成AIモデルを開発したアンスロピック社が、今年の1月30日にさまざまな業種の企業が自社特注の業務アプリを創ってしまえる11のヒナ型を公表したことだったと言われています。

しかも「月額20ドルのサブスクリプション以外には1セントも追加料金はいただきません。どうぞご自由にお使いください」と宣伝したのですから、これはたしかにインパクトの大きなニュースでした。

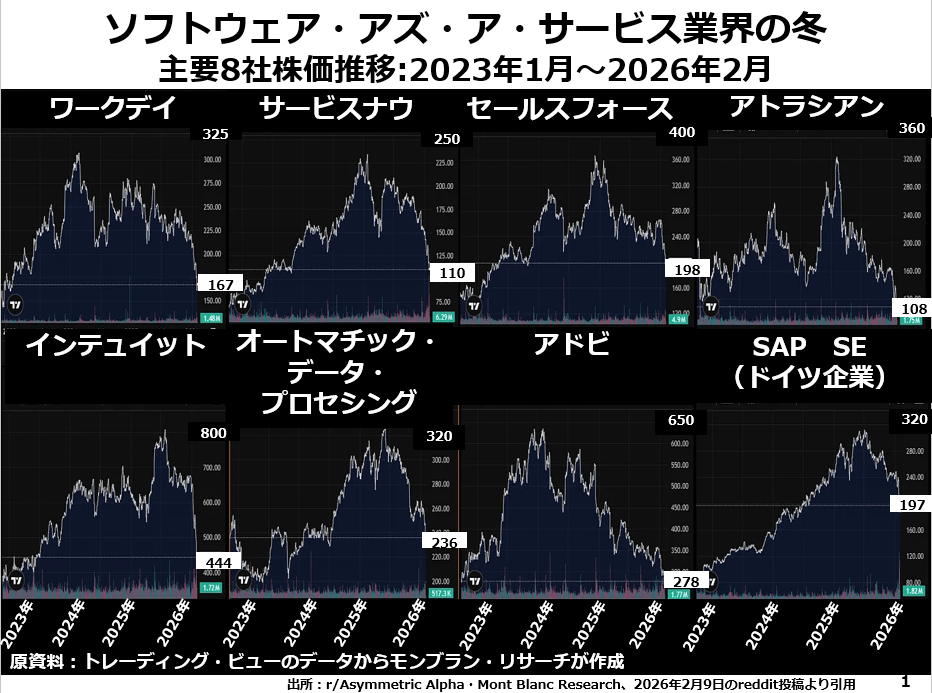

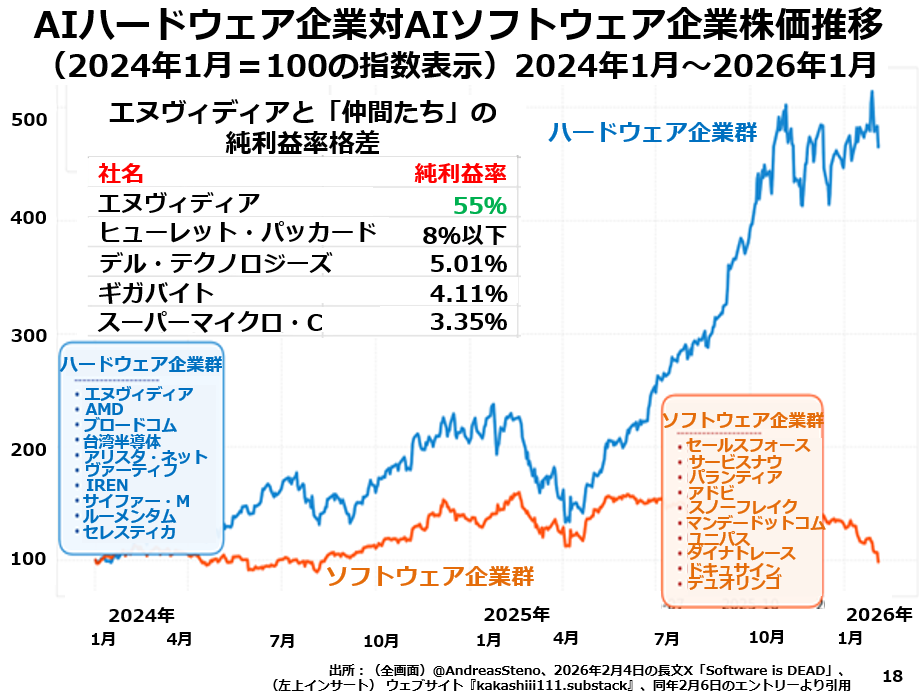

ただ、SaaS業者の危機がはるか以前から始まっていたことは、図表1でご覧いただけるとおりです。

ワークデイズやアドビのように比較的知名度の高いSaaS企業が下げ始めたのは2023年末から2024年初頭ぐらい、その他各社も今年の1月30日以降ドスンと下げたわけではなく、さまざまな時期にピークアウトしてからだらだら下げ続けてきたのです。

つまり、アンスロピック社による自社用カスタムアプリを簡単に創れるヒナ型のほぼ無料での開放は業界が陥っていた苦境にスポットライトを当てただけで、この苦境の原因ではなかったのです。

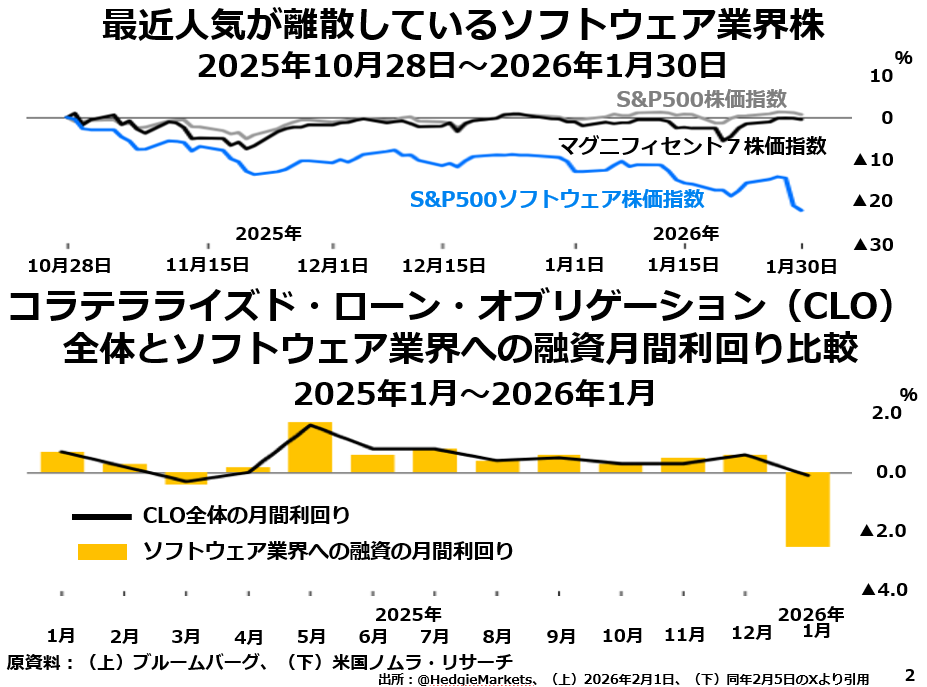

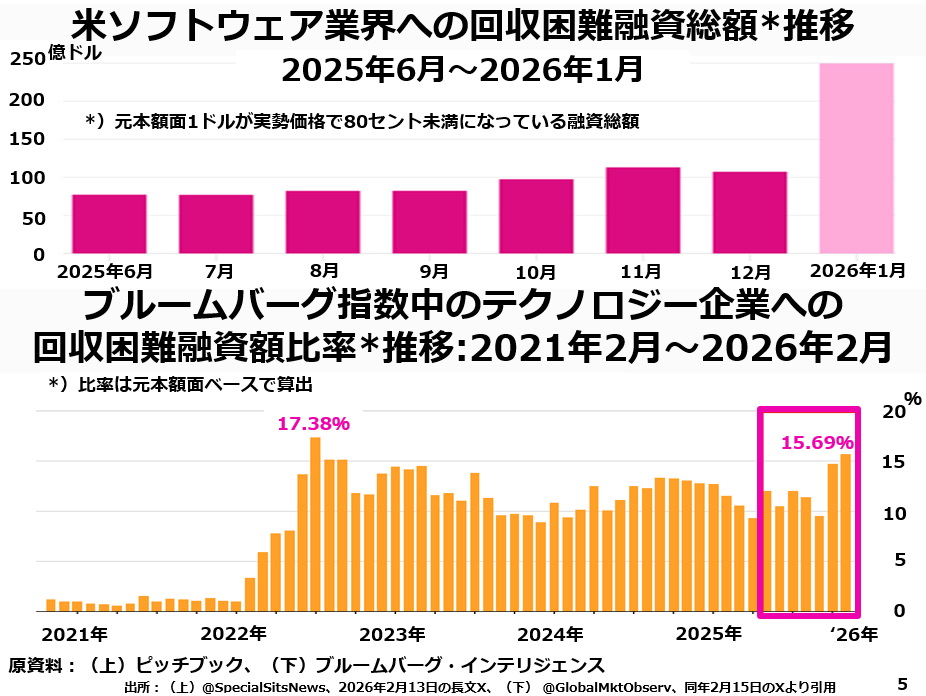

それでは何が本当の原因だったかというと、ソフトウェア業界全体の資金繰りの悪化ではないかと思います。図表2の上下段はまさにその可能性を示唆しています。

サブプライムローン・バブルの膨張と崩壊の主犯格となったのが、コラテラライズド・デット・オブリゲーション(CDO)というローン証券化商品でした。

低い格付けの借り手ばかりのサブプライムローンでも、大量に集めて支払い実績のいいものから順番に切り分けて金利配当を出すようにすれば、最高の部分はトリプルAの格付けにふさわしい商品になるという、いかにもいかがわしい金融商品で、果せるかな住宅ローン大量破綻のタネを蒔いてしまいました。

コラテラライズド・ローン・オブリゲーション(CLO)というのはCDOの一般企業向け融資版で、たしかに個人世帯よりは金利負担能力は高いにしても、同じように金融情勢が悪化すると延滞や債務不履行が続出することになります。

下段のグラフは、去年いっぱいは何とかほかの業界とほぼ同じ程度の月間利払い率実績を維持してきたソフトウェア業界が、今年に入っていきなり月次で2%を超えるマイナスに転落したことを示しています。

月次で2%超のマイナス金利ということは、年間で20%を超える元本毀損となります。ソフトウェア株が軒並み安になった本当の理由は、このニュースが公表されたことでしょう。

さらに、図表1でご覧いただいたように、株価のほうはソフトウェア開発業者の資金繰りが苦しくなっていたことを2024年頃から察知していた可能性が高いことを示しています。

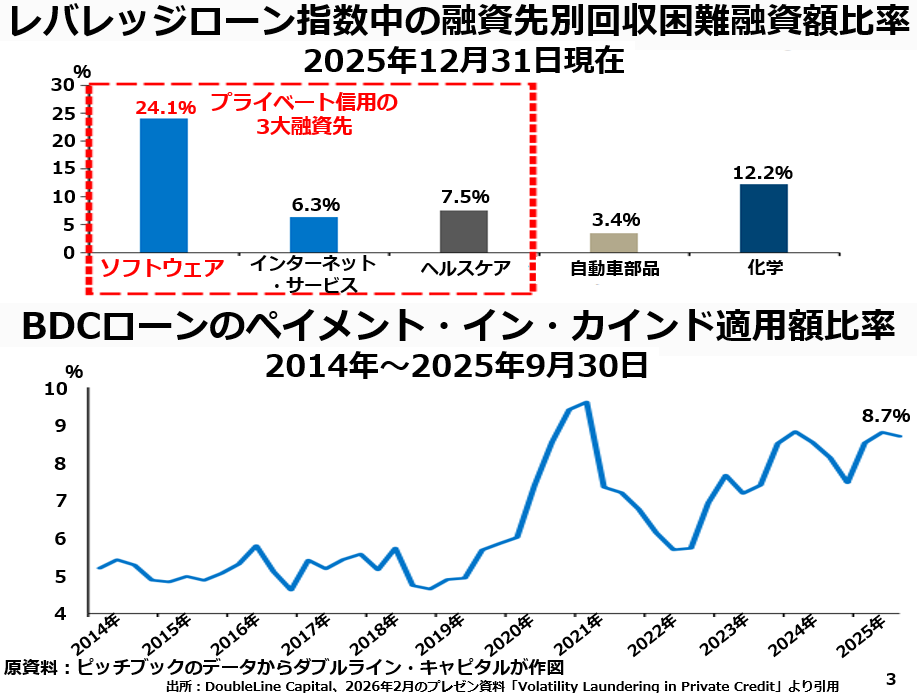

図表3は、レバレッジローンという手法での貸付金が実勢でどの程度元本を毀損しているかを上段のグラフに、そしてペイメント・イン・カインド(Payment in Kind、PIK)という不健全な元利徴収がどの程度の頻度で行われているかを下段のグラフに描き出しています。

レバレッジローンとは、もともと貸出し用に用意していた自己資金にかかる金利と貸出し先から受け取る金利の差額ではうま味のある利益率にならないので、貸出し先から受け取る金利より低い金利で借りてきた資金との合わせ貸しをすることです。

調達金利が順調に貸出し金利を下回っているうちはいいのですが、ちょっとでも調達金利が上がると利益率はかなり下がり、逆ザヤになることもあります。そうなると貸し出した元本の価値は額面より低く評価しなければなりません。

上段で回収困難融資と呼ばれているものは、元本額面1ドルに対して実勢価格が80セント未満になってしまった融資を指し、元本を全額回収することはむずかしい場合が多いとされています。

預金を集めることを許されている銀行、信用金庫、信用組合といった金融機関と違って、預金を集めるための免許を持たないノンバンク各社は、そもそも安定して低金利で調達できる資金が少ないのですが、その不利を補うためにレバレッジローンを貸し付けることが多いわけです。

こうしたリスクの高い融資をするのですから、与信チェックは厳格におこない担保価値もしっかり査定することが必要になるはずですが、大体においてその分貸出し金利を高く取っていれば、個々の案件で債務不履行が多少増えても大丈夫だろうという融資をプライベート信用と呼んでいます。

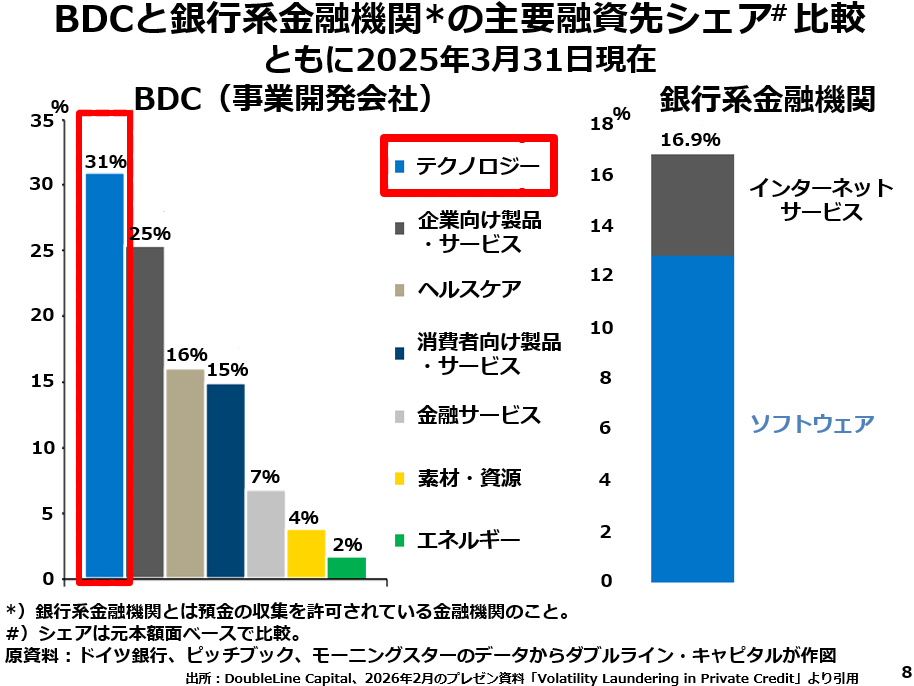

プライベート信用の3大顧客セクターが、上段左からソフトウェア業界、インターネットサービス、ヘルスケアと並んでいますが、その中でも融資先として突出して高く、全体の約2割を占めると推定されるソフトウェア業界の回収困難融資額は融資総額の24.1%にも達しているわけです。

下段タイトルのBDCとは事業開発会社(Business Development Company)のことで、こうしたプライベート信用融資に特化した業態の金融機関群です。

またペイメント・イン・カインドのもとの意味は現物払いですが、金銭貸借関係でPIKというと、利払いをすべき時期に現金で払えないので、払うべき金利(約定によっては、ペナルティとしてそれより多額になることもあります)を借入れ元本に繰り入れることです。

借入元本が雪だるま式に増えてしまうきわめて危険な慣行ですが、直近ではBDCがおこなっている融資の8.3%にも相当する金額に、この危険な「利払い」法が適用されています。

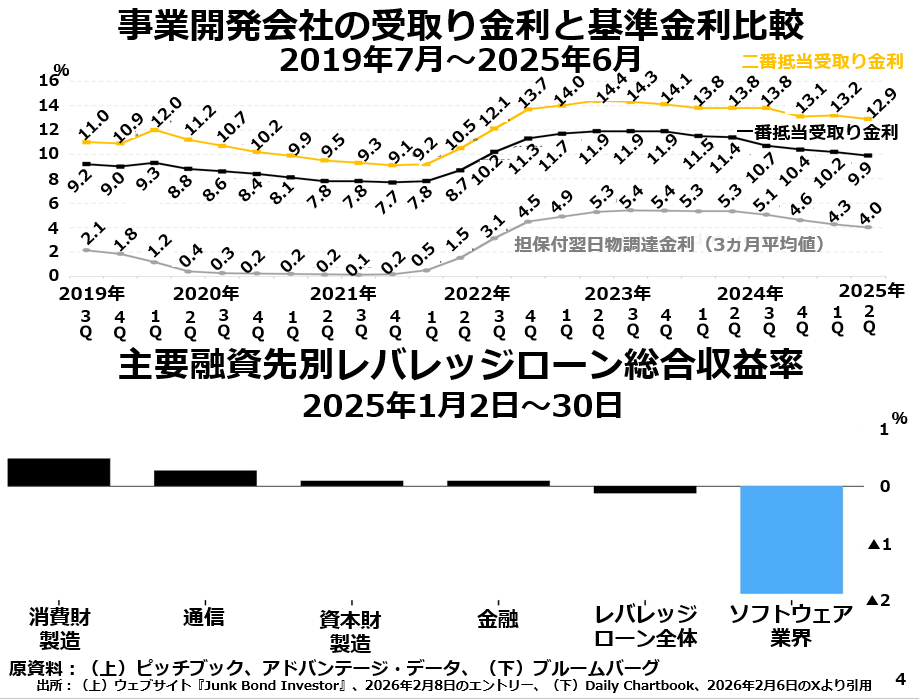

さて、事業開発会社は多少債務不履行が出ても収益が大きく損なわれることはないように高い金利で貸出しをおこなっていると申し上げましたが、どの程度の高金利かは図表4の上段に出ています。

一目瞭然と言うべきでしょうが、どこの企業もあまり資金調達に困らない低金利の時期にはなるほどこの程度の利ザヤがあれば安心だと思える金利を受け取っていますが、金利が急上昇して資金繰りに逼迫感が出てくる時期には、その利ザヤが狭まってしまうことが分かります。

下段は図表2の下段でコラテラライズド・ローン・オブリゲーション全体とソフトウェア向けCLOのタイムシリーズでご覧いただいたグラフとほぼ同じものを、今度は今年1月単月の主要融資先別のレバレッジローンの総合収益率として見たものです。

CLOとレバレッジローンはほとんど表裏一体で、しかもソフトウェア業界向け融資が単月で2%前後のマイナスとなると、その他業界がほとんど全部小さいながらもプラスの収益をあげていても、全体収益がマイナスになってしまうほど、ソフトウェア業界の不振は大きな影響を及ぼすことが分かります。

図表5の上段は、あらゆる形態のソフトウェア業界への融資の中でどの程度回収困難な融資が出ているかを、元本額面ベースでたどったグラフです。2025年第3四半期までは100億ドル未満だったものが同年第4四半期には100億ドル前後、そして2026年1月には一挙に250億ドルに激増していたことが分かります。

また下段も、テクノロジー企業へのあらゆる形態の融資の中で元本額面に対してどの程度のパーセンテージが回収困難になっているかを表しています。BDCによる融資の24%には及びませんが、ここでの15.7%というのも相当深刻な数字です。

なお、下段のテクノロジー企業とは情報テクノロジーセクターと、通信サービスの大半、プラス例えばアップルのような裁量型消費財セクターの一部銘柄のことです。

● なぜ銀行はあまりソフトウェア業界に貸さないし、この業界の資金繰りは切迫していることが多いのか?

少なくともつい最近までソフトウェア開発業は、研究開発以外にはほとんどカネのかかる部門もなく、アプリとして売り切るにしても手元に置いて業務代行に使うにしても設備投資にかかる資金も少なく、その上かなりの高成長を続けるであろう業種と見られていました。

ところが図表6でご覧いただけるように、実際にはソフトウェア開発業者への融資は与信基準がルーズで危ない会社への融資の多い事業開発会社が主力で、銀行は脇役にとどまっていたのです。

なぜかを考える前に、少なくとも現状では銀行の慎重な判断が妥当だったことを具体的に示す証拠を確認しておきましょう。

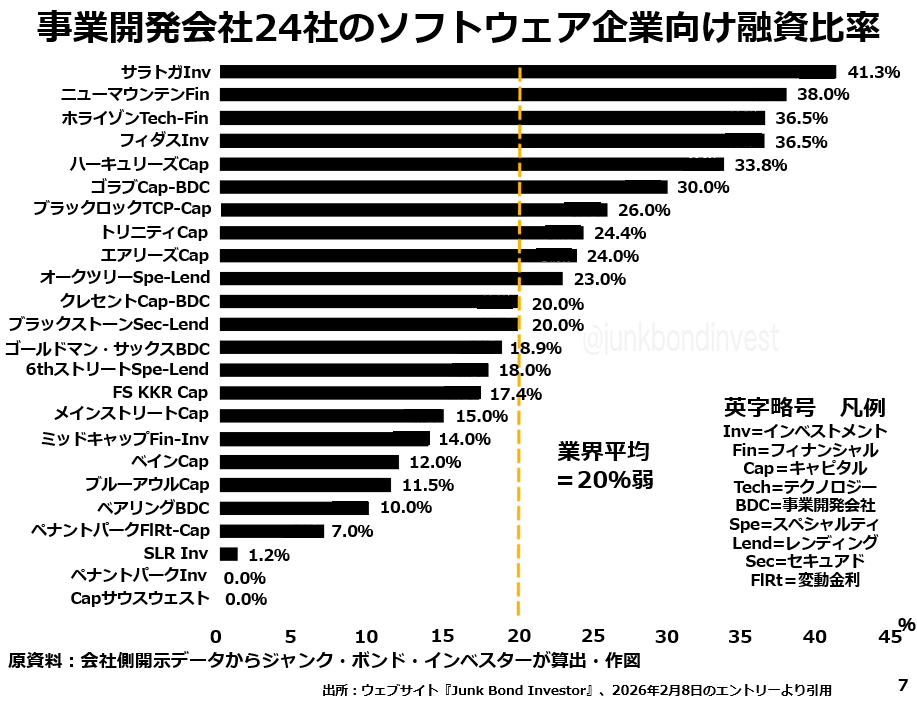

まず、図表7は事業開発会社24社のソフトウェア向け融資が融資総額の何%に当たるかを示したグラフです。ちょうど半数に当たる12社が総額の20%以上をソフトウェア企業に貸しています。また4分の1に当たる6社が30%以上をソフトウェア業者に貸しこんでいます。

なお、事業開発会社とは、アメリカ経済がスタグフレーションと格闘していた1980年代初頭に、銀行のバランスシートの健全性を守りながらリスクの高い企業にも融資が回るようにという趣旨で創設されたノンバンク金融機関です。

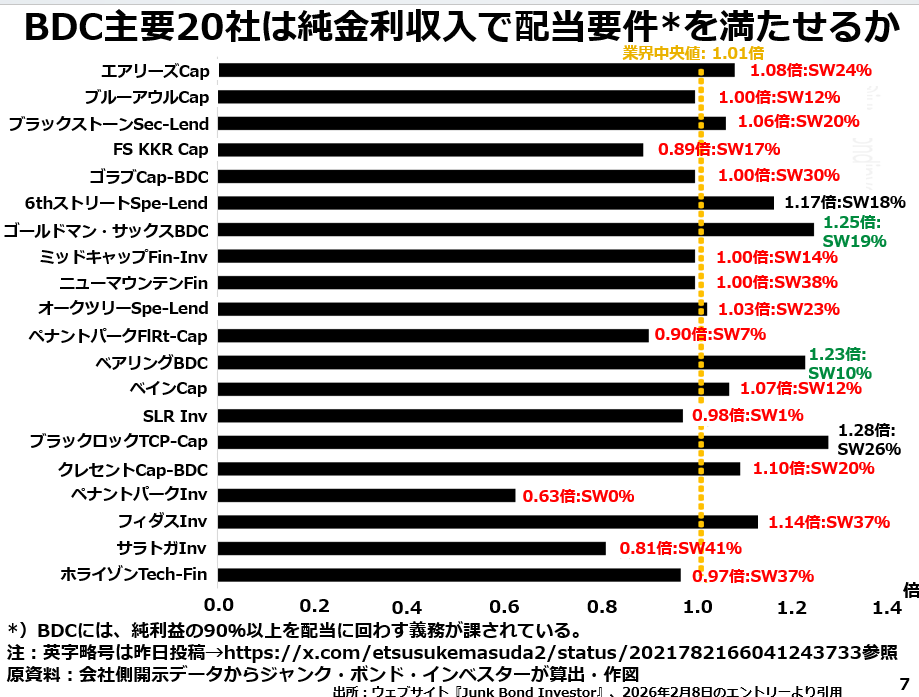

ただし、銀行融資のシェアを食いすぎないように急成長を抑制する制約が課されていて、毎年の純利益の90%以上を配当に回すことが定められています。

図表8は、この配当要件を満たすために非常に重要なポイントである純金利収入(受け取り金利マイナス支払金利)がどの程度の水準にあるかを図示したグラフです。

図表7よりちょっと絞って主要20社のグラフになりますが、表面的には純金利収入が純利益の90%に対して1.01倍という中央値が出ていますから、過半数は大丈夫という気がします。

ところが、総融資に占めるソフトウェア業者向け融資比率との兼ね合いで見ると、この業界で債務不履行が続出し、返済すべき元利合計額に大きなヘアカットが生じたりすると、危ない会社がけっこう多いのです。

大雑把な見方ですが、まず安全と思える会社はわずか2社、ボーダーラインが2社、あとの16社はソフトウェア業界総崩れとなったらむずかしいと思っていました。

ですが、なんとボーダーラインと見ていたうちの1社、しかもこの業界の大手の中で最大の運用資産を持つ資産運用大手ブラックロック直系の傘下企業、ブラックロックTPCキャピタルが今年1月の下旬になって、純資産の19%を減額修正してしまいました。

総額14兆ドルの預かり資産を持つブラックロックの傘下企業にしてこのていたらくですから、なんとか純金利収入をかさ上げするために借り入れを増やしてレバレッジを高め、傷口を広げる会社も続々出てきそうです。

そこで、ソフトウェア業界が前途洋々に見えていた頃から銀行は一貫してこの業界に対して貸し渋る傾向があったのはなぜかという話に戻ります。

私の結論は、担保価値があまりにも低い無形固定資産が多すぎて、きちんとした与信チェックをする銀行にはとうてい融資OKの決済が出せないほど、バランスシートの中身が空虚だったのだろうということです。

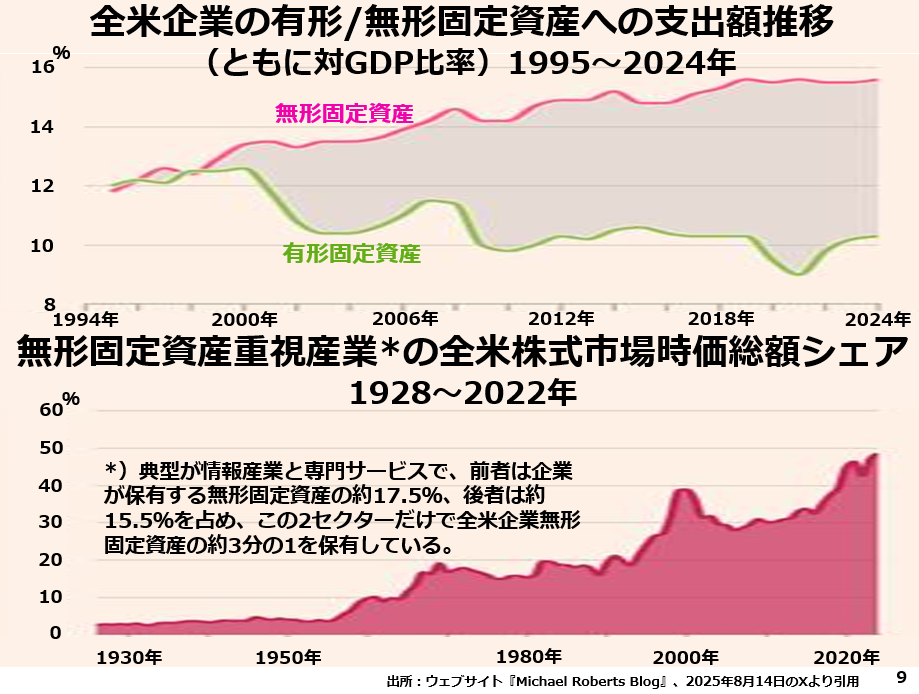

図表9の上段は、アメリカのみならず世界中の先進国が製造業主導からサービス業主導の経済に移り変わっていく中で、順当な数字が出ていると思います。

1995年にはともにGDPの12%だった企業による有形固定資産、無形固定資産への支出額が2024年には無形固定資産が約15.5%、有形固定資産が10%強に変わった程度の変化はたしかにあったでしょう。

しかし、下段の2010年代後半以降の無形固定資産重視型企業時価総額の急激な伸びにも、全米上場企業の無形固定資産の33%を情報産業と専門サービスだけで占めているという記述にもかなりの違和感があります。

これはマグニフィセント7中心の時価総額集中バブルの核心にもかかわることですが、たとえば専門サービスの上場企業で売り上げがガリバー型寡占と呼べるような金額に達している企業は1社もありません。

情報産業には、ガリバーレベルの収益と時価総額を誇る企業が、アルファベットとメタの2社あります。

それにしても、この比較的小さな2分野だけで全上場企業の無形固定資産の3分の1を保有しているというのがほんとうだとしたら、その無形固定資産の大きさに比べて稼いでいる収益はあまりにも低いから、減損会計を適用すべきだという話になるでしょう。

ところが、どうもアメリカの企業会計では「無形固定資産は錆びも腐りもしないから資本としての減耗はない。だからいつまでも同じ簿価で評価していい」という不思議な理屈がまかり通っているとしか思えません。

さらに、例えば「ESG優秀企業としての表彰を受けたことを金額に換算するといくら」とか、「幹部社員が他社に引き抜かれた場合に企業秘密を洩らさないようにさせるための口止め料がいくら」とかいった、絶対に換金性のない項目が平然と無形固定資産に繰り入れられているのです。

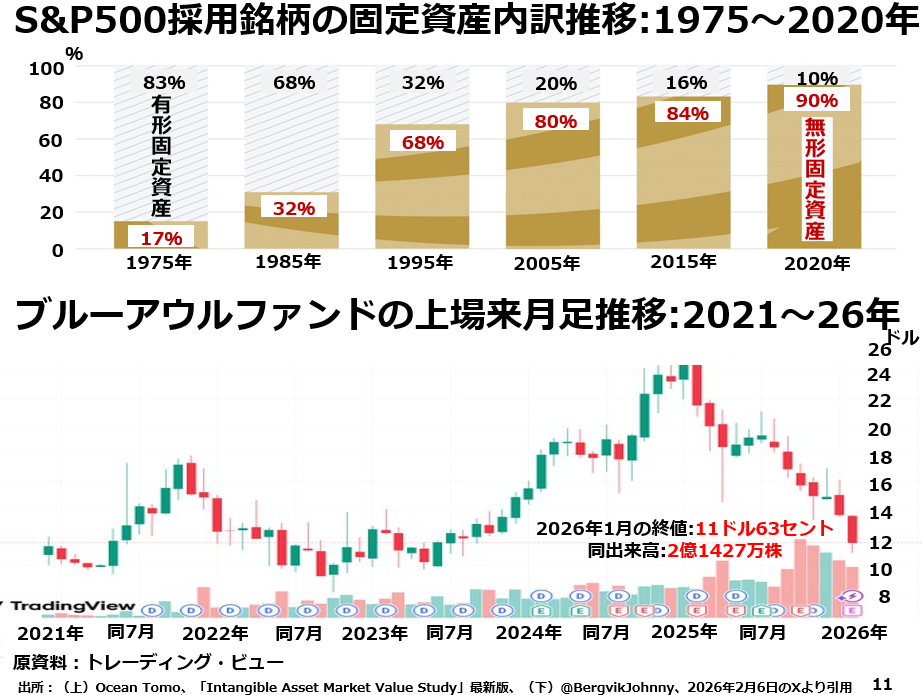

こうした乱脈経理の結果が、図表10上段のS&P500組み入れ企業のあいだでの無形固定資産の有形固定資産に対する比率の異常な伸びです。

私は1985年に有形固定資産68%、無形固定資産32%だったものが、たった10年後の1995年には無形固定資産68%、有形固定資産32%と真逆になってからのアメリカ大企業のバランスシートには、ひとかけらの信憑性も見出だせないと思っています。

アメリカのように贈収賄が合法化された国では、ロビイストを使って議員たちの思い通りの法律や制度を創らせることのできる大企業ほど、こうした組織的な腐敗が進行していると見るべきでしょう。

また、ブラックロックTCPキャピタルが、今年1月下旬に突如純資産を19%減額修正すると発表したことでもお分かりいただけるように、親会社筋がどんなに莫大な資金を運用していても、それが子会社の財務を安定化させる助けとはなりません

むしろ、そういう状況になったらあっさり切り捨てることのできる企業として倒産隔離しながら、高い利回りの狙える融資には使っていると見たほうがいいでしょう。

まさに「鯛は頭から腐る」を地で行く展開と言えます。

その意味で、下段に紹介した事業開発会社最大手の一角、ブルーアウル・キャピタルがソフトウェア業者への露出度は12%(正確には11.5%)と低く保っているにもかかわらず、株価が下がり続けているのももっともだと思います。

ここで、ブルーアウル株の止めどもないダラダラ安の背景をタイムラインでまとめておきましょう。

1. 2025年10月:IMFが『国際金融安定性レポート2025年版』で「プライベート信用の借り手中40%のフリーキャッシュフローがマイナスになっている」と警鐘を乱打。

2. 2025年11月5日:さっそく、アメリカ金融業界のいわゆるオルタナティブ金融(未上場株ファンド、ベンチャー・キャピタル、そしてプライベート信用)の主要メンバーがブルームバーグの肝いりで大挙して東京に乗りこみ、ロードショウを敢行。

3. 同年同日:このロードショウで現職の伊藤豊金融庁長官が「日本経済の焦眉の課題は企業利益率の向上。そのためには低利の銀行預金などで眠っている資金を積極的にリスク資産に投じて資産運用立国を目指せ」と持論を展開。

4. 2025年12月末:それまでほとんどノーチェックで生成AI実装のデータセンター建設プロジェクトに積極融資をしてきたブルーアウルが、オラクルの100億ドル規模のデータセンター建設プロジェクトへの融資を拒否。

5. 2026年1月末:ブルーアウルと並ぶプライベート信用業界の雄、ブラックロックTPCキャピタルが純資産の19%減損を公表。

6. 2026年1月末:前項とほぼ時を同じくして、アメリカのトランプ大統領が確定拠出型年金401kの未上場株ファンドやプライベート信用融資への投入を奨励。

7. 2026年2月中旬:ブルーアウル、コアウィーヴが推進している40億ドルのデータセンター建設プロジェクトへの投資家募集に失敗し、3月26日まで自社資金によるつなぎ融資をおこなうと公表。

8. 2026年2月19~20日:ブルーアウル、創業時からの出資者ふたりによる資金返還請求に応じるため、14億ドルの資産売却を実施と公表。

いかかでしょうか。時々刻々と劣化するプライベート信用の主要プレイヤーたちの資産内容。

未上場株やプライベート信用で大穴を開けた機関投資家を救ってやるために、国民の年金資金を注ぎこもうと画策するトランプ。

遠く東洋からそれに迎合して「日本国民や日本企業が営々と蓄積してきた資金を注ぎこんでやれ」とけしかける日本国金融庁の長官。国辱かつ国賊ともいうべき醜悪な姿が浮かび上がってくるではありませんか。

ソフトウェア株軒並み安の現況は、ソフトウェア開発業界の危機にも、プライベート信用業界の資産内容の劣化にもとどまらず、もっと大きな米株市場全体、そして米国金融業界全体の危機に広がりつつあります。

ソフトウェア業者よりはるかに危ない、エヌヴィディアを中心とする循環取引の架空利益ではフリーキャッシュフローが伸びていないことを覆い隠す口実としての莫大なスケールのデータセンター建設投資に巨額の融資をしてしまった主役がプライベート信用融資に特化した事業開発会社群だからです。

● 今もなおソフトウェア業者の評価は高すぎる

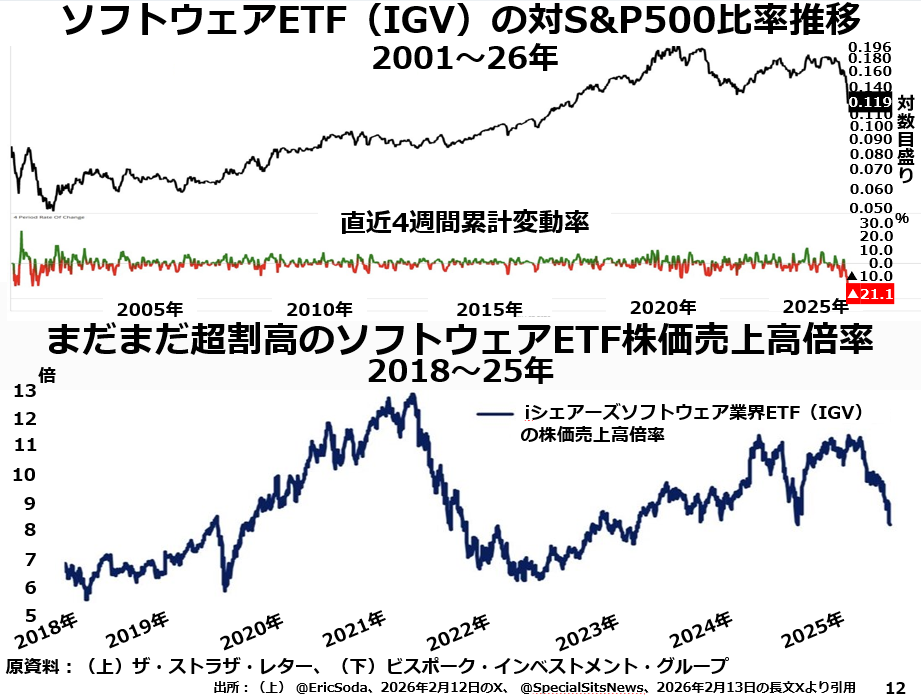

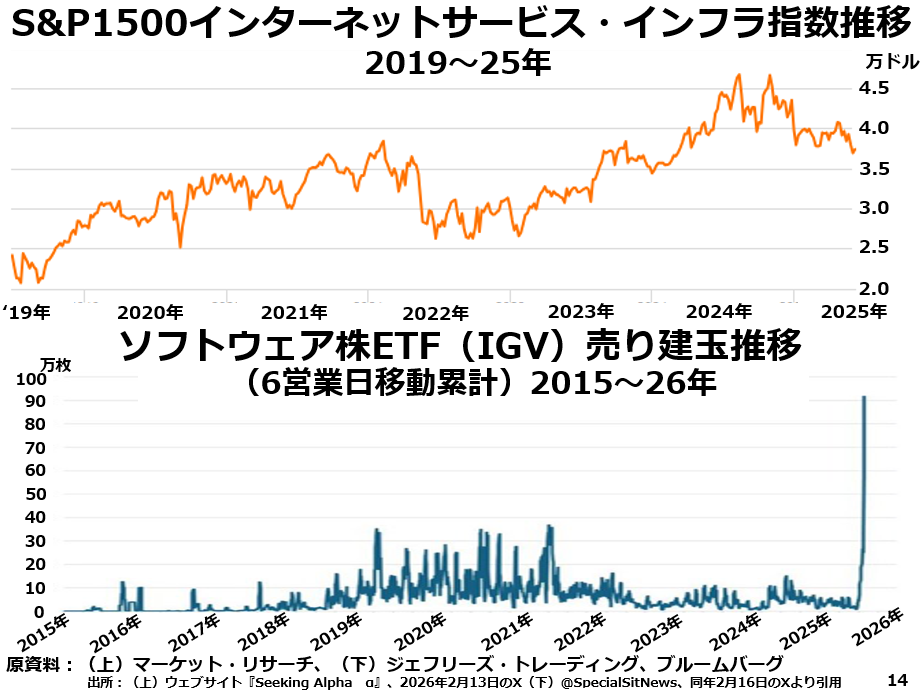

ここで図表11をご覧ください。

まず上段を見ると、S&P500組入れ銘柄中のソフトウェア株で構成されたETF(IGV)の単位価格は、エヌヴィディアが大口を叩いて誇大な公式予想を出しながら業績不振だった2022年の一過性の落ち込みも含めて、安定した高値圏を維持しています。

さらに下段に目を転じると、このIGV価格は、1株当たり売上高の8~11倍というとんでもない高値圏で推移していることが分かります。

もともとソフトウェア開発業界は、今や必要もない部分「改良」を加えては契約料金を値上げするだけの往年のアメ車ビッグスリーのように化石化したマイクロソフト以外にはガリバーが存在しない、アメリカには珍しいほど完全競争に近い市場です。

どこかの企業が画期的なアプリを開発して大きなマーケットシェアを取り、莫大な利益をあげたとしても、それよりちょっとでも使い勝手のいいアプリを競合企業が開発すれば、あっさり取って代わられてしまうような企業ばかりで競い合っているのです。

そんな業界の大手企業を集めたETFが1株当たり売上高の10倍前後のユニット価格を維持しているのは、どう考えても異常でしょう。

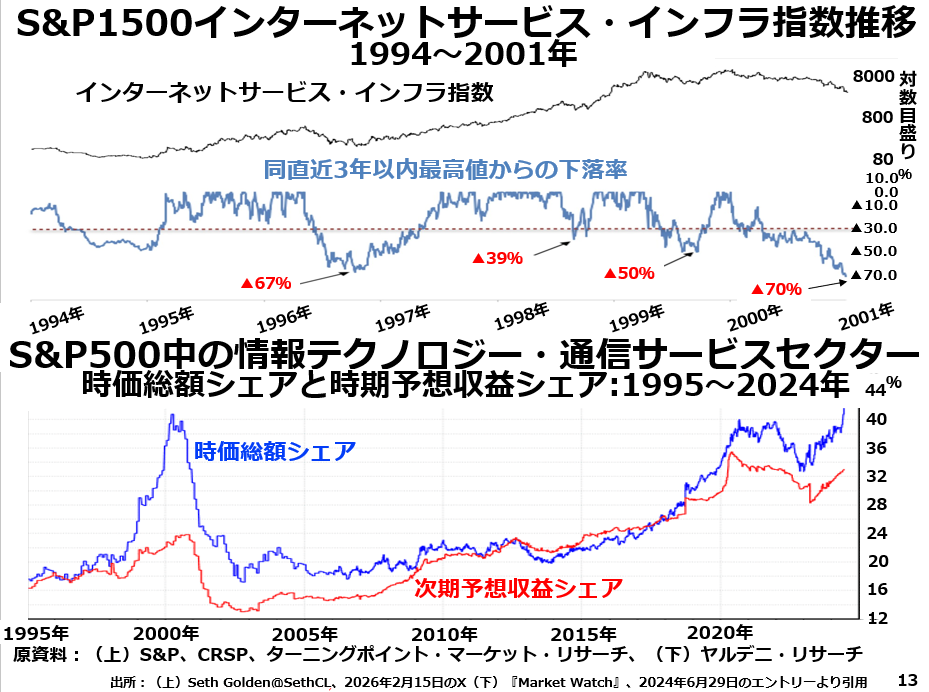

S&P500という大型株500銘柄の指数には、中型株400を集めたS&P400と小型株600を集めたS&P600という姉妹指数があり、この3つに組入れられた1500銘柄からなるS&P1500には、インターネットサービス及びインターネットインフラ関連株を集めたサブ指数があります。

このS&P1500インターネットサービス及びインターネットインフラ株指数が2000~01年のハイテクバブル崩壊に瀕するまでの値動きは、図表12上段のとおりでした。

決して上昇の一途をたどったわけではなく、何回か40%弱から70%弱の急落を経て1999~2000年の頂点に上り詰めて、70%安のハイテクバブル崩壊を迎えたことが分かります。

下段はちょっと対象銘柄群が変わりますが、S&P500組入れ銘柄中の情報テクノロジー・通信サービスセクターに属する企業群のS&P500全体の時価総額と次期予想利益に占めるシェアを1995~2024年の期間で比較したグラフです。

こちらのグラフから、次のような見解を披瀝する向きもあります。

「ハイテクバブルの絶頂期でも次期予想利益のシェアが24%程度に過ぎなかったのに時価総額シェアは41%に達していた。それに比べて2024年の段階では、次期予想利益のシェアが約33%に対して、時価総額シェアは42%と過大評価の度合いは大幅に弱まっている。だから、今回のほうが健全だ」

ほんとうにそうでしょうか。過大な評価が正当化される唯一のケースは、その後の利益の伸びが高い株価評価を適正にするほど急成長した場合だけではないでしょぅか。

このグラフが示すように、結局次期予想利益の伸びが過大に見えた評価を適正にするほど大きくならず、株価のほうが凄まじい下げを演じたことによって、2009~18年くらいの時期には両者のシェアがほぼ同水準でした。

しかし、2020年以降はまたしても過大評価に転じたけれども、今回は過大評価の度合いが弱まった状態にとどまっているという事実は、結局このセクターに対する過大評価はバブル崩壊期以外では解消されていない証拠だと再確認するべきでしょう。

図表13の上段は図表12上段と同じS&P1500インターネットサービス及びインターネットインフラ指数のその後の動きです。

1990年代半ばの底値だった200~300ドル圏から1999年の高値8000ドル前後まで、IGVの単価は約30~40倍伸びていました。それに対して、今回は2019年の底値約2万ドルから2024年の高値約4万7000ドルまで、上昇率はかなりおとなしくなっています。

ただ、ハイテクバブル期には、株式市場の反応がちょっと先走っていましたが、この分野における画期的な変化は徐々に準備されていたのです。

それまで無線通話が可能なだけだった携帯電話に代わって、2000ゼロ年代半ばからスマートフォンが急速に普及することによって、文章、図表、写真なども即時交換することもできれば、ファイルとして後日送ることも可能と、ほんとうに革命的な携帯電話機能の拡充が起きていたのです。

今回は、それに類する画期的な変化が広く国民大衆や企業一般のあいだで起きているでしょうか。

下段のグラフが示すソフトウェア株ETFに対する今年に入ってからの売り建玉の激増は、機関投資家が最終的にノーと判断したことを示しているのではないでしょうか。

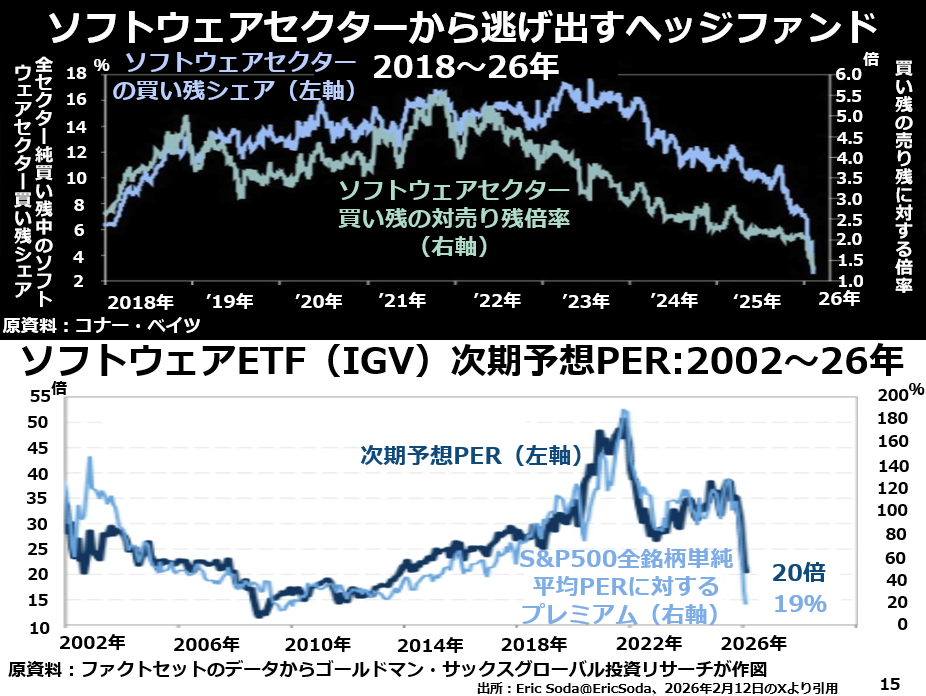

図表14は、上下段合わせて機関投資家はソフトウェア関連銘柄から売り抜けることを目指しているけれども、まだまだこの業界の株価は過大に評価され続けていることを示しています。

上段では、先物市場でソフトウェア関連株の買い残が全買い残に占めるシェアは大天井だった2021年の約18%から直近の3~4%まで激減し、連れて買い残の売り残に対する比率も約5.5倍からぎりぎり1倍を上回る程度にまで縮小しています。

しかし、下段を見るとそれでも次期予想PERはピークだった2021年の約50倍から、直近の20倍という若干高め程度に下がっただけですし、このPERにはS&P500組入れ銘柄の単純平均予想PERに対して19%のプレミアムがついているのです。

やはりソフトウェア産業全体が、やっと長期低落過程のトバ口にさしかかった状態だと見るべきでしょう。

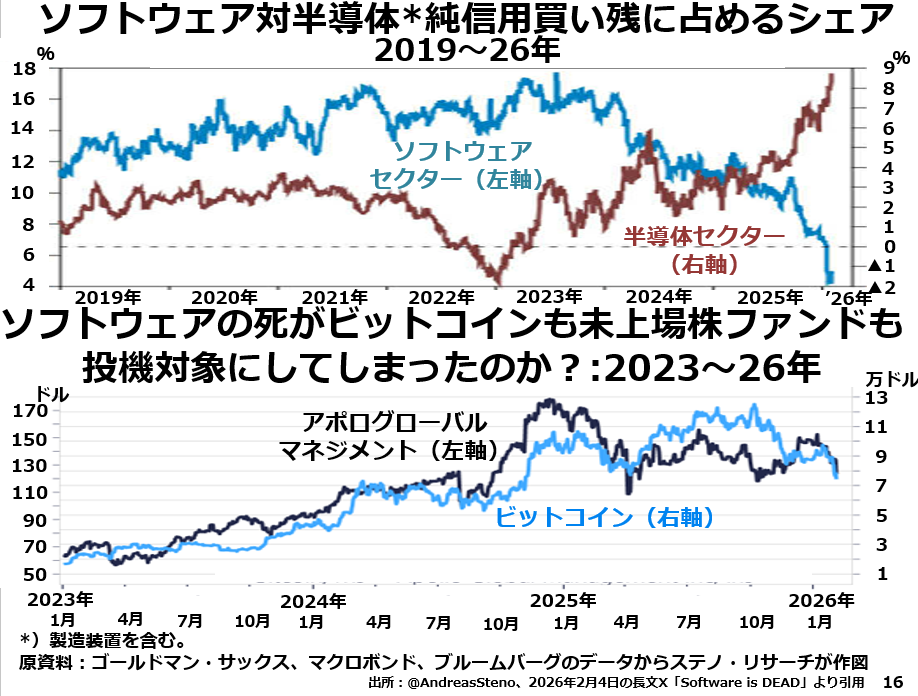

● 「ソフトウェアは脱落するが、代わって半導体がハイテク万年ブル相場を牽引する」は妥当なシナリオか?

米株市場には「ソフトウェア産業とプライベート信用市場は壊滅的な打撃を受けるかもしれないが、ハイテク分野全体はソフトウェアの代わりに半導体が牽引役になってブル相場を維持する」との見方もあります。

図表15の上段はまさにこうした意見を裏書きしているように見えます。

上段を見ると、2025年末から2026年初頭にかけてソフトウェア業界株の信用買い残がついにマイナスになってしまいました。つまり、このセクターでは買い残より売り残のほうが大きくなっているのです。

ただ、2022年にエヌヴィディアの大失態でやはり売り残が買い残を超過する状態になっていた半導体セクターはその後急上昇を続け、直近では2023年半ばのソフトウェア産業同様、株式市場全体の買い残の9%を占めるまでに拡大しています。

これは半導体のように小さなセクターにとっては、異常とも言えるほど巨大な買い残シェアです。ただ、この大きな買い残が将来の明るい収益展望を示しているかとなると、大いに疑問です。

まず、現在アメリカの勤労世帯の大部分が「働いて得る稼ぎだけではほぼ一生その日暮らしから抜けられないから、リスクは承知で株式投資に賭けるしかない」という心境で、世帯金融資産に占める株のシェアを史上最高水準に押し上げています。

その一方で、ソフトウェア業界のファンダメンタル劣化と株価続落が、同じように仕手株的に動いていた未上場株ファンドやビットコインまで連れ安させていることを下段のグラフが示しています。

要するに少額の資金で勝負しなければならない個人投資家にとって、まだ値上がりが見こめる有望分野が極端に狭まっていて、究極の消去法選択の結果が半導体銘柄の信用買い急増を招いているのです。

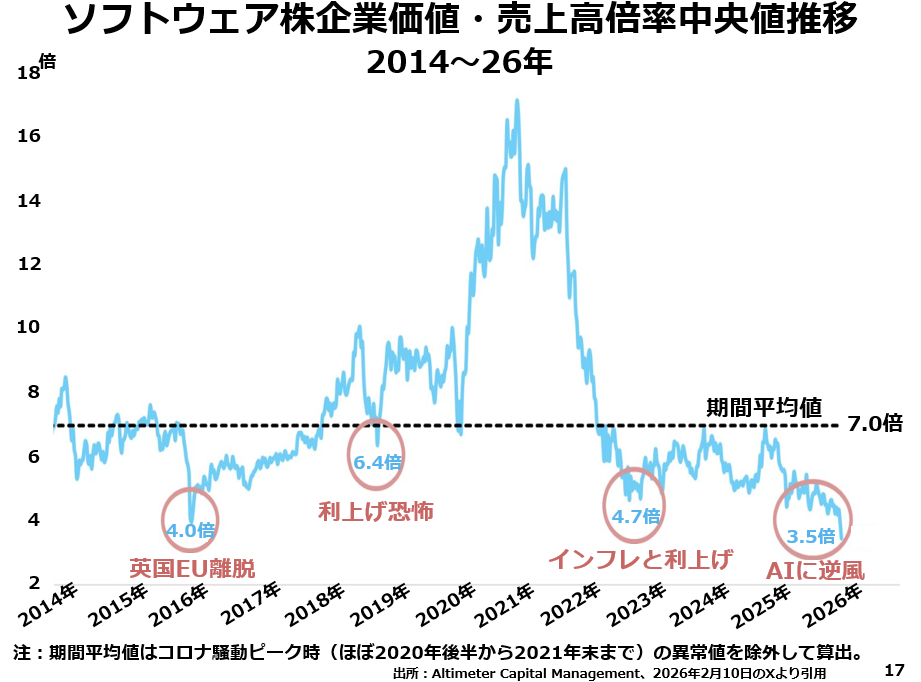

しかし、この消去法による選択は、明るい未来を呼び寄せてくれるでしょうか。ここでぜひご覧いただきたいのが、図表16のグラフに付けられた簡潔なコメントです。

ソフトウェア関連銘柄群の企業価値の年間売上高に対する倍率の中央値(最高から最低までのちょうどまん中に位置する企業の数値)は、2014~26年の期間通算平均値で7.0倍という異常な高水準になっていました。

直近では、その半分の3.5倍に下がっています。その原因は生成AI開発業者がソフトウェア業者という中間的存在を排除して、直接企業や個人から大儲けができるようになったという話ではなく、AI業界全体に逆風が吹いているからこそこうなったと指摘しているのです。

このソフトウェア業界を揺るがす激震の震源地となったのは、アンスロピック社による月額20ドルのサブスクリプション以外には何の追加料金も取らずに、企業が自由に業務用アプリを自社でカスタマイズできるヒナ型を発表したことでした。

それほど無料の利用者ばかりが増えていて、サブスクリプション料を払ってくれる利用者がいなかったからこそ、アンスロピック社は窮余の一策としてこの方針を採用したのです。

ただ、このカスタマイズ・アプリの無料開放とも呼ぶべき方針が顕著な効果を現しているのは法務関連や会計簿記関連の業務についてであって、その他の分野ではあまり大きく有料利用者が増えている気配はありません。

しかも、その理由は法務や会計簿記関係の業務アプリは一から手作りしようとすると非常にむずかしいから生成AIが造ってくれたヒナ型を応用する企業が多いことではありません。

どんなに巧妙で精緻に見えても、生成AIはしょせんパターン認識機に過ぎません。そして、パターン認識機は定義が厳密で紛らわしいことがほとんどない法律用語、簿記用語などを組み立てて意味のある成果物を産出することは得意です。

でも、複雑で、多義的で、曖昧さに富んだ自然言語での日常会話の意味をくみ取ったりするのは、相変わらず非常に下手なのです。

正確には下手というよりできないと言うべきであって、正解を出すのではなく、いちばん統計的にもっともらしい答えを出すことしかできません。

つまり、今は法律関係、企業会計関係の業務用アプリに限定されているけれども、そのうちどんどん裾野が広がっていくという可能性は、少なくとも生成AIがラージランゲージモデルに依存している限り、非常に低いのです。

ただ、ソフトウェア開発業者にとって法務・会計関連の業務用アプリは、「弁護士や公認会計士に直接やってもらうよりははるかに安上がり」ということでドル箱商品でした。

そのドル箱商品が「月額20ドルのサブスクリプション料だけでご自由にカスタマイズしていただけます」という競合の出現で大きな値下がりを余儀なくされている中、他業界の企業からも業務用アプリの値下げ要求はきびしさを増しています。

結局のところ、生成AI開発業者が画期的低価格で客が自由にカスタマイズできるアプリのヒナ型を提供するようになったことで起きる変化は「ソフトウェア業界は没落するけれども、生成AI開発業者とそこに基幹的な超微細か技術を駆使した半導体チップを提供するメーカーが生き残る」というシナリオではなさそうです。

一時的には中抜きに成功した生成AI開発業者・半導体メーカー連合の羽振りが良くなったとしても、複雑で多義的で曖昧な自然言語は理解できずに類推するだけという限界を突破できない限り、中長期的には生成AI開発業者・半導体メーカー連合もじり貧化を免れることはできません。

その辺の事情を象徴するのが、図表17のグラフだと思います。

株価を見ている限り、去年4月のトランプ「解放の日」に向けた急落以降、AIハードウェア企業群は順風満帆で伸び続けています。一方、AIソフトウェア企業群は去年4月以降も伸び悩みが続いた後、今年に入って急落に転じています。

ここでAIハードウェア企業群とは半導体とコンピューター周辺機器製造業者のことですが、左上に挿入した純利益率表で一目瞭然、純利益率が非常に高いのはエヌヴィディアだけ(アメリカ以外を本拠とする企業を入れても台湾半導体1社が加わるだけ)で、その他はアメリカの大企業としては底辺レベルの純利益率で苦戦しているのです。

このエヌヴィディアの高い純利益率にしても、マイクロソフト、アルファベット、アマゾンを始めとする大口顧客とのあいだの循環取引で出したことになっている「好採算」の架空売上を除けば、大幅に落ちるでしょう。

端的に生成AI関連企業群の中長期的展望を語れば、ついに勝者が出現することのない泥沼の消耗戦ということになります。

● やってくるのは0.1%の超富裕層の没落

しかし、話はそこにとどまりません。生成AIモデル開発業者の苦境は、ソフトウェア開発業者に壊滅的な打撃を与えるだけではなく、アメリカの0.1%位を占める超高額所得層に深刻な打撃を及ぼす可能性があります。

法務や企業会計でソフトウェア開発業者から業務用アプリを買ったり、彼らに業務代行を依頼したりしていた企業群は、そのほうが弁護士や公認会計士に来てもらうよりはるかに安上がりだと気づいていた、いわば先進的な企業群です。

ただ、現在はこれらの企業群がアンスロピック社のヒナ型を使って自社用にカスタマイズした業務アプリをつくるほうがもっと大きなコスト削減になると気づいただけという状態です。

アメリカには今もなお、法務関連の文書づくりや会計規則に準拠したバランスシートや決算関連書類作成のために、弁護士や公認会計士に来てもらっている膨大な数の企業が存在します。

法律事務所から弁護士に来てもらうケースでいえば、駆け出しの新米で1時間当たり800ドル、バイスプレジデントからディレクター(係長から部長程度に相当)クラスで1200ドル、マネージング・デイレクター(本部長から平取締役程度)クラスで2000ドルという大金をかかった時間に応じて支払っているのです。

しかも、実際にやってもらう業務は生成AIにもできる程度の機械的な文書作成であることはどんなに地位の高い弁護士に来てもらっても同じこと、違いはHuman Relations(人間関係)だけで、他社の高い地位にある人間の噂話を聞けるか、低い地位の人間の噂話しか聞けないか程度のことなのです。

その意味で、図表18上段のグラフは、非常に示唆に富んでいます。

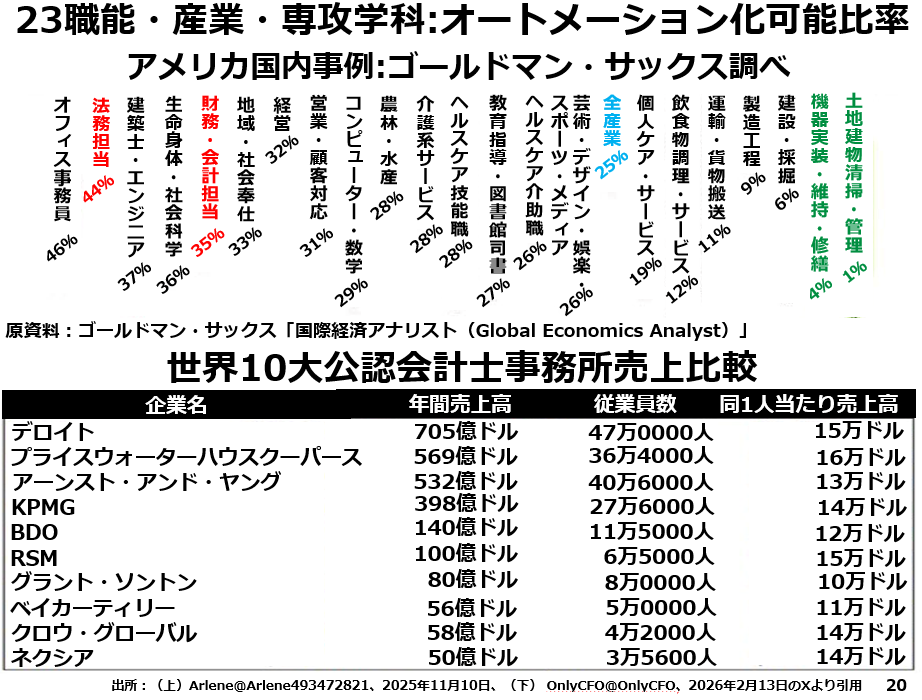

AIで代替可能な職能のトップがオフィス事務員の46%に続いて、2位が法務担当者の44%、5位が財務・会計担当者の35%となっているのは、さすがに見るところを見ているなという気がします。

ただ、3位建築士・エンジニアの37%や4位生命身体科学・社会科学専攻者の36%というのは、AIには思考能力も判断力もないことを無視した評価だと思いますが。

下段で公認会計士事務所の1人当たり売上高がきれいに10~16万ドルの範囲に収まっていることも、法律事務所と似たようなカルテル料金が設定されていることを示唆しています。

そして、法律事務所や公認会計士事務所のマネージング・ディレクタークラスが、別荘を2~3カ所持っていたり、プライベートジェットや豪華客船と呼ぶべき大型ヨットで世界中を駆け回ったりしているわけです。

今でも弁護士や公認会計士に来てもらうたびに莫大な時間当たり料金を払っている多くのアメリカ企業が自社用にカスタマイズした業務用アプリを使ったり、価格競争で底値に達したソフトウェア・アズ・ア・サービス企業に業務代行を頼んだりすれば、企業向け専門サービスを提供する資格保有者たちの年俸は激減します。

この傾向が顕著になれば、高額奢侈品頼りの伸びが続いてきたアメリカの消費支出にも大きな影響が出てくるでしょう。

そこまでは「ざまあ見ろ」で済む話ですが、アメリカ経済の残酷なところは、この傾向がすでに大学新卒者の就職状況に反映され、大卒資格にふさわしい職に就くことが極度にむずかしい状況が蔓延していることです。

今回最後の図表19をご覧ください。

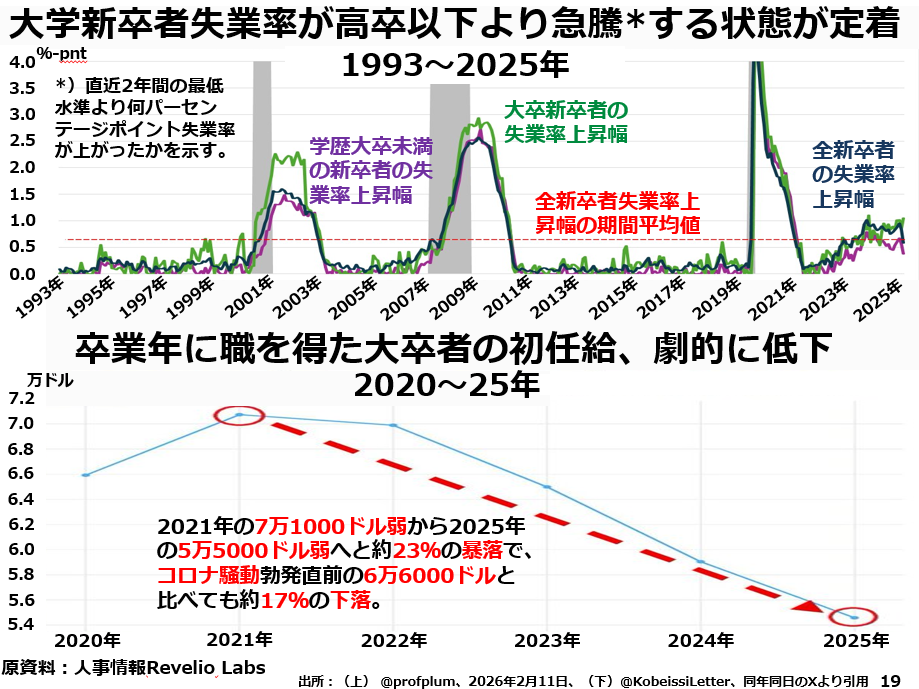

上段では、ハイテクバブル崩壊時から、若年層失業率が急上昇する時期には、高卒以下の人たちより大卒者の失業率のほうが大きく上がる傾向が顕在化していました。

サブプライムローン・バブル崩壊期にも同じ傾向が現れています。コロナ騒動時には、あまりにも急激で業界横断的な失業率急騰があったため、大卒者、高卒以下の人たち、全新卒者の失業率がほぼ同じ水準になっていました。

そして、今回のAIバブル期の失業率上昇を見ると、高卒以下の失業率が明らかに低水準にとどまっているのに対して、大卒者と全新卒者の失業率がほぼ同水準で上がっています。おそらく大学院履修歴ありの新卒者の失業率はもっと高いのでしょう。

何より衝撃的なのは、下段を見ると2021年から2025年までで大学新卒者の初任給が7万1000ドルから5万5000ドルへと、累計23%という凄まじい勢いで下落していることです。

初任給が大幅に下落しているだけではなく、大学新卒者が資格にふさわしい職にありつけるケースも非常に少なくなっています。

2025年初夏の大学新卒者の場合、失業者(正確には定職に就けないままでいる大卒者)と大卒資格を必要としない職に就いている大学新卒者を合計すると全大学新卒者の42.5%が失業(Unemployment)あるいはフル稼働ではない低稼働(Underemployment)状態にあるのです。

この42.5%という水準は国際金融危機のまっただ中にあった2008年とほぼ同一となっています。

アメリカ経済全体を見渡すと、現在は明らかに国際金融危機よりはマシな状態にあるはずです。にもかかわらず、大学新卒者の就職状況がこれほど悪いのは、法律事務所や公認会計士事務所で高額所得者の人員削減がすでに進行しているからではないでしょうか。

法律事務所や公認会計士事務所で高給を取っていた人たちは、専門知識を持ち、高額所得者であるというだけで、転職時にも比較的よいポジションの仕事にありつくことができるのだろうと思います。

彼らによってはじき出されてしまったかなり有能な人たちが、もう少し条件の悪い仕事に就くというかたちで玉突き的に従来より低いポジションに転職するケースが増え、そのしわ寄せが最も極端なかたちで表れるのが、大学新卒者がなかなか大卒資格に見合った職にありつけない現状ということなのではないでしょうか。

アメリカ経済の今後には暗澹とした展望しか描けません。

本ウェブマガジンに対するご意見、ご感想は、このメールアドレス宛てにお送りください。

配信記事は、マイページから閲覧、再送することができます。

マイページ:https://foomii.com/mypage/

【ディスクレーマー】

ウェブマガジンは法律上の著作物であり、著作権法によって保護されています。

本著作物を無断で使用すること(複写、複製、転載、再販売など)は法律上禁じられています。

■ サービスの利用方法や購読料の請求に関するお問い合わせはこちら

https://letter.foomii.com/forms/contact/

■ よくあるご質問(ヘルプ)

https://foomii.com/information/help

■ 配信停止はこちらから:https://foomii.com/mypage/